(R)évolution des systèmes bancaires centraux: stratégies de transformation des fournisseurs en Suisse

En collaboration avec le Business Engineering Institute Saint-Gall (BEI), le Core Banking Radar de Swisscom surveille depuis 2017 l’assistance système des banques et analyse les systèmes les plus importants pour le marché suisse à l’aide d’un modèle d’évaluation complet. Dans ce cadre, 15 systèmes bancaires centraux ont déjà fait l’objet d’une étude minutieuse et d’une documentation. Dans cet article, nous examinerons les programmes de transformation d’ERI (Olympic Banking System), de Finnova, de Finstar et de TCS BaNCS, que nous avons préparés à partir d’entretiens avec les fabricants.

19.05.25, Text Tanyel Tunçer, Christine Popp, Clemens Eckert et Thomas Zerndt 10 Min.

Résumé

Les plateformes bancaires se trouvent dans un processus de transformation qui réagit à l’évolution des besoins de la clientèle, aux exigences réglementaires et aux innovations technologiques.

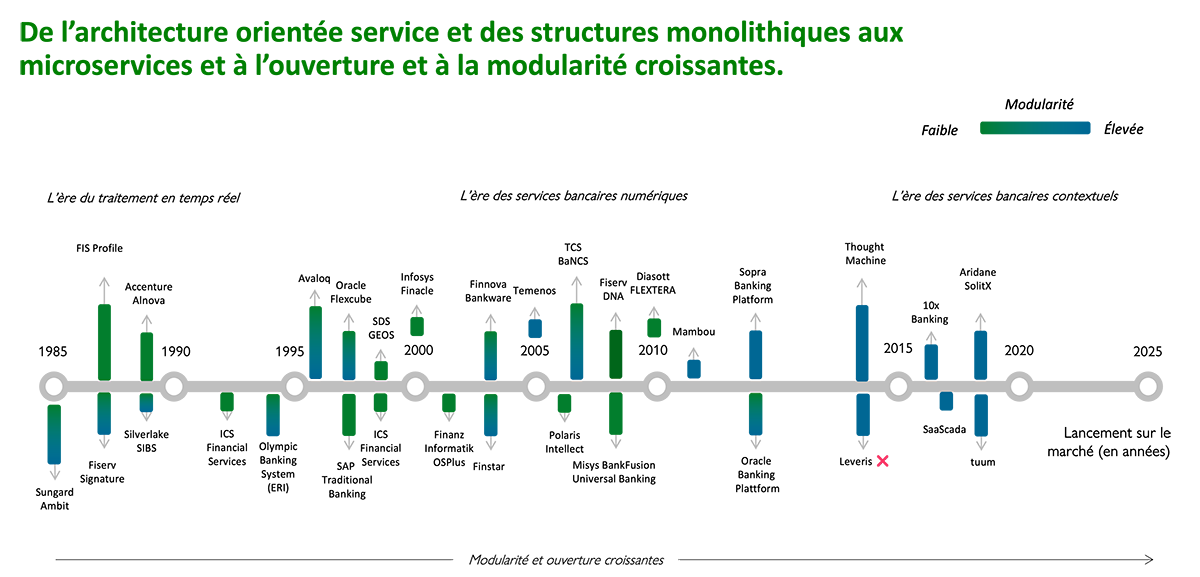

Conçues à l’origine comme des systèmes bancaires centraux (SBC) monolithiques, elles se sont progressivement modernisées au fil des ans, depuis l’introduction du traitement en temps réel et des architectures orientées service jusqu’à des systèmes flexibles, modulaires et contrôlés par API. Ce développement permet aux banques de couvrir de manière efficace l’ensemble des fonctions bancaires tout en réalisant des interactions sans heurts au sein d’un écosystème de services intégré.

Actuellement, les fournisseurs de SBC en Suisse suivent différentes stratégies de transformation: tandis que certains misent sur une transformation complète avec une architecture de microservices native cloud, d’autres privilégient une approche progressive et itérative ou la modernisation ciblée de composants. Cela est complété par des coopérations avec des prestataires néo-core qui fournissent des systèmes modernes et légers. L’accent est mis sur des domaines clés tels que l’hyperautomation, la gestion des données, les mécanismes de sécurité et les modèles d’infrastructure flexibles (On-Premise, cloud privé et cloud public).

Dans l’ensemble, le perfectionnement des plateformes bancaires vise à répondre aux exigences croissantes d’un marché numérisé et connecté et à permettre de nouveaux modèles commerciaux tout en optimisant l’efficacité et l’évolutivité des systèmes.

Le développement des plateformes bancaires

Les plateformes bancaires suisses sont en cours de transformation. Les fournisseurs de systèmes bancaires centraux (SBC) lancent des programmes de transformation afin de répondre aux exigences croissantes de la numérisation et de la pression concurrentielle et d’équiper leurs plateformes bancaires pour l’avenir – de l’utilisation de l’intelligence artificielle (IA) aux services bancaires intégrés.

Un regard sur le passé montre que les SBC étaient au départ des solutions logicielles qui se chargeaient principalement de tâches de base telles que la gestion des données des clients, le traitement des transactions et la comptabilité via un ordinateur central. Ces systèmes monolithiques n’étaient accessibles que pendant les heures de guichet et exécutaient des transactions en fin de journée par traitement par lots. Bien qu’efficace, ce modèle s’est avéré rigide, notamment en raison du manque de capacité d’opérer en temps réel et d’interopérabilité qui les empêchait de répondre aux exigences croissantes des entreprises.

Les traitements en temps réel ont donc fait leur entrée avec la nouvelle génération de SBC. Cela a permis des transactions plus rapides, une plus grande orientation sur les produits, une plus grande transparence et un meilleur service à la clientèle. Les banques ont commencé à externaliser le développement de systèmes spécialisés pour couvrir certains produits ou groupes de produits. L’introduction d’architectures orientées services et de modèles N-Tier ont notamment favorisé des conceptions de systèmes plus flexibles et ont ouvert la voie aux services bancaires en ligne et aux processus numériques. Le perfectionnement s’est étendu à toutes les divisions bancaires – du trafic des paiements, de la gestion des crédits et de la gestion de fortune à la gestion de portefeuille, aux produits de prévoyance et aux solutions de financement. À cela s’ajoutent des composants soutenant les processus commerciaux tels que le reporting réglementaire, la gestion des relations clients, la gestion des hypothèques ou la détection des fraudes. Malgré l’introduction de solutions logicielles modulaires, la complexité a augmenté, notamment en ce qui concerne l’intégration de différents systèmes.

Au fil des ans, l’offre s’est donc considérablement élargie. Aujourd’hui, les fournisseurs de systèmes bancaires centraux en Suisse couvrent toutes les fonctions bancaires d’une banque. Ainsi, l’offre des prestataires s’est développée, passant du SBC d’autrefois à une plateforme bancaire de bout en bout. Parmi les plateformes bancaires établies en Suisse figurent notamment Avaloq, Finnova, Finstar, Olympic Banking System d’ERI, TCS BaNCS et Temenos. Dans le même temps, les prestataires sont mis sous pression pour développer en continu leurs solutions.

Parallèlement, comme le montre le graphique 1, de plus en plus de prestataires de services bancaires néo-core arrivent sur le marché. La plus grande différence réside dans l’ouverture et la modularité de ces systèmes: les systèmes néo-core sont développés nativement dans le cloud, se basent sur des normes technologiques modernes et offrent une architecture flexible. Bien que l’étendue de leurs fonctions soit encore limitée (principalement en ce qui concerne la tenue des comptes, les paiements et les cartes), elle ne cesse de croître et constitue ainsi une alternative potentielle aux SBC traditionnels, même si le chemin à parcourir est encore long. En résumé, le marché montre une modularisation et une ouverture croissantes des systèmes.

Graphique 1: Numérisation de l’industrie financière: les bases de l’évolution de la fintech

Source: représentation propre basée sur Alt et Puschmann (2016) p. 161 S

Raisons et motivation de la transformation

Les entretiens menés avec les fabricants ERI (Olympic Banking System), Finnova, Finstar et TCS BaNCS permettent de déduire les moteurs et raisons suivants pour les transformations des plateformes bancaires:

Changements dans l’interaction avec la clientèle

Changements dans l’interaction avec la clientèle: aujourd’hui, la clientèle attend une grande commodité et une disponibilité immédiate des services financiers: l’action axée sur l’événement, les services à la demande et la disponibilité sans heurts des données constituent des exigences centrales.

- Nouvelles offres de offres de prestations et nouveaux modèles commerciaux: alors que les plateformes bancaires traditionnelles se concentraient principalement sur le trafic des paiements, l’octroi de crédits et le conseil en placement, la demande de services bancaires intégrés complémentaires basés sur le contexte augmente. Les trackers CO2, les certificats numériques ou la planification financière automatisée en sont des exemples.

- Intégration des écosystèmes et interopérabilité: les frontières entre le secteur financier et non financier s’estompent. À l’avenir, il y aura moins de distinctions spécifiques aux secteurs, mais plutôt des écosystèmes de services intégrés. Par conséquent, les fournisseurs de SBC doivent davantage miser sur des interfaces ouvertes, telles que des API et des architectures modulaires, afin de permettre une interaction sans heurts entre les banques, les compagnies d’assurance et d’autres prestataires de services (non) financiers.

Les données comme facteur de réussite stratégique

Le rôle des données dans la conception du service continue de gagner en importance. Les banques sont confrontées au défi d’évaluer intelligemment les données de leur clientèle afin de fournir des services personnalisés et contextuels. Parallèlement, les progrès technologiques, notamment ceux dus à l’intelligence artificielle (IA) générative, posent de nouveaux jalons dans la gestion des données (p. ex. Conversational SQL).

Le changement technologique comme moteur de la transformation

Les nouvelles technologies de base de données et les technologies telles que l’IA et le cloud computing avec services gérés ouvrent de nouvelles possibilités pour la réingénierie complète des systèmes bancaires. L’IA est utilisée dans l’automatisation des processus, la fourniture de recommandations personnalisées et la prévention de la fraude.

Les approches modernes telles que les stratégies API-first, les méthodes de travail agiles, DevSecOps et les microservices améliorent l’évolutivité et la flexibilité des systèmes, ce qui aide les banques à s’adapter plus rapidement aux conditions changeantes du marché.

Ces technologies pénètrent tous les domaines des systèmes bancaires, de front-office aux processus de soutien en passant par le back-office.

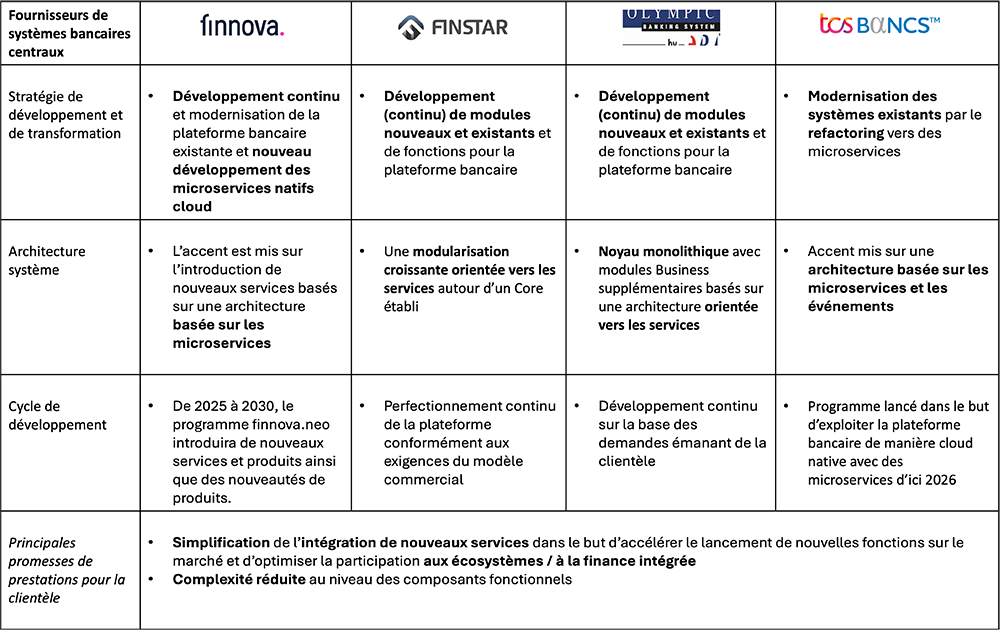

Stratégie actuelle de la transformation

Dans le cadre du Core Banking Radar, nous avons mené des entretiens avec quatre grands fournisseurs de systèmes bancaires centraux en Suisse afin de comprendre leur approche du besoin de transformation: ERI (Olympic Banking System), Finnova, Finstar et Tata Consultancy Services (TCS BaNCS) (tous brièvement décrits à l’annexe 1). Les entretiens montrent que les stratégies de transformation des fournisseurs sont fortement influencées par leur histoire et leur clientèle. Néanmoins, il est possible d’identifier les principales stratégies globales qui influenceront considérablement l’évolution future des SBC et des plateformes bancaires en Suisse. Une solution prometteuse pour la plupart des fournisseurs de SBC est (1) le développement progressif et donc la transformation itérative de la plateforme. Deux fournisseurs de SBC qui suivent cette stratégie sont ERI et Finstar.

- Les fournisseurs se détournent délibérément de l’architecture basée sur les microservices, car les frais généraux supplémentaires (investissements) qu’elle nécessite dépassent les avantages qu’elle pourrait offrir.

- Pour le lancement de nouveaux produits financiers, les systèmes offrent un ensemble flexible de règles permettant aux banques, par exemple, de configurer elles-mêmes leurs crédits. Se substituant à des solutions isolées et individuelles, ce cadre est développé et optimisé en continu afin de garantir une transformation rentable et durable.

- ERI propose un développement continu et incrémentiel basé sur les exigences de la clientèle et s’appuie sur une approche modulaire: les clients acquièrent une licence pour les modules dont ils ont besoin, tandis que le core reste monolithique. L’architecture de la plateforme bancaire est orientée services.

- Finstar poursuit un développement continu rigoureux de sa plateforme, qui est actuellement exploitée pour 15 clients. Cette plateforme se caractérise par une modularisation croissante visant à accroître la prise en charge fonctionnelle spécifique des exigences du marché. La combinaison de la mise à disposition de fonctionnalités technologiques dans l’exploitation et de l’ajout de services supplémentaires (BaaS) pour les banques fait suite à la prise de conscience de l’accroissement de la convergence entre technologie et services aux entreprises.

Cette stratégie permet de tirer des enseignements des évolutions positives et négatives du marché international tout en tenant compte des exigences de la clientèle sur le marché suisse. Cela entraîne toutefois un allongement du délai de mise sur le marché. Une autre stratégie peut consister à (2) moderniser les systèmes existants par le développement de certains composants. Des programmes tels que finnova.neo montrent comment un système bancaire peut être transformé grâce à des mises à jour complètes et ciblées et à l’introduction de nouvelles technologies sans qu’il soit nécessaire de repartir de zéro.

- Finnova a créé à cet effet le programme finnova.neo. L’objectif est de préparer aussi tôt que possible les banques aux défis qui les attendent grâce à la modularité, à une intégration simplifiée et à une optimisation des coûts, et d’ouvrir de nouvelles opportunités commerciales grâce à des services tels que les flux de données pour les outils d’IA ou l’intégration de services bancaires.

- D’ici 2030, des modules natifs cloud basés sur les microservices devraient être développés et mis à disposition sur le cloud public et privé. En outre, Finnova proposera, sous le nom d’Alpha, un poste de travail modulaire et basé sur des rôles pour le personnel bancaire, permettant une gestion efficace de bout en bout des processus clés dans le domaine des comptes, des cartes, des chiffres, des placements, de la prévoyance et du financement.

- Dans le cadre de finnova.neo, Finnova offre un suivi de bout en bout qui comprend à la fois le conseil, l’accompagnement et la qualification pour la mise en œuvre de finnova.neo. Comme finnova.neo se concentre sur la valeur ajoutée fonctionnelle et technologique (nouveaux modèles commerciaux grâce à l’amélioration de la capacité d’intégration et de l’exploitabilité du cloud), les coûts peuvent être plus élevés dans un premier temps, mais Finnova s’efforce de compenser ces coûts par des gains d’efficacité à long terme et de mettre en place une solution tournée vers l’avenir.

Une autre stratégie consiste en (3) une refonte totale ou une modernisation des systèmes existants par le refactoring de la plateforme bancaire. Le refactoring revient à changer le code source sans perdre la fonctionnalité. En raison de la complexité de l’implémentation, cette solution est difficile à mettre en œuvre. Les fournisseurs de SBC estiment le coût d’une transformation complète à un montant compris entre 500 millions et 1 milliard de francs, ce qui signifie que cette stratégie est principalement adaptée aux fournisseurs de SBC opérant à l’international, comme TCS.

- Avec son approche de refactoring, TCS réaménage les composants fonctionnels existants de manière à ce qu’ils répondent aux principes de l’architecture de microservices et de la mise à disposition native cloud. La CI/CD (continuous integration / continuous delivery) est prise en charge, ce qui permet des mises à jour à jour à la demande sans temps d’arrêt. TCS gère ses composants dans une architecture pilotée par un modèle qui génère le code pour la CI/CD. Cela simplifie le refactoring vers les microservices et la prise en charge de différents fournisseurs de cloud.

- La modernisation de la plateforme bancaire de TCS BaNCS comprend notamment l’introduction de nouvelles technologies GUI (interface utilisateur) avec le framework GUI Angular et une connexion via des RESTful API qui sont progressivement intégrées dans des composants fonctionnels. Le perfectionnement du framework d’extensibilité permet des ajustements personnalisés (GUI, conservation des données, orchestration des API et des processus, Business Rules) au moyen de boîtes à outils low code. L’implémentation et l’ajustement rapides des interfaces utilisateur, des processus et des logiques commerciales ainsi que l’intégration de services externes doivent permettre d’optimiser à la fois les délais de développement et les coûts.

- Parallèlement, TCS helvétise intégralement son logiciel bancaire. Alors qu’une grande partie est déjà utilisée par les banques suisses, les lacunes actuelles, telles que le module hypothécaire et le traitement des titres, qui n’étaient pas encore entièrement helvétisés, sont désormais adaptées aux conditions du marché, à la régulation et aux technologies suisses.

- Parallèlement, on passe à un traitement piloté par événement, qui prend en charge les composants découplés sur la base d’une architecture de microservices. L’objectif est d’améliorer l’efficacité des processus et d’ouvrir de nouvelles opportunités commerciales.

Graphique 2: Comparaison des stratégies de transformation des fournisseurs de SBC

Une autre possibilité serait de (4) coopérer avec un système bancaire néo-core tel que wie 10x Banking, TUUM, Thought Machine ou Mambu. Les systèmes néo-core proposent des services bancaires de base tels que la tenue de comptes, les cartes et les crédits en utilisant des technologies modernes. Toutefois, ils présentent encore des restrictions, notamment dans des domaines tels que les transactions sur titres, la gestion des positions et les corporate actions, ce qui limite encore leur applicabilité exclusive aux opérations bancaires complètes des banques universelles de taille moyenne ou grande.

Six thèses sur la transformation des systèmes bancaires centraux

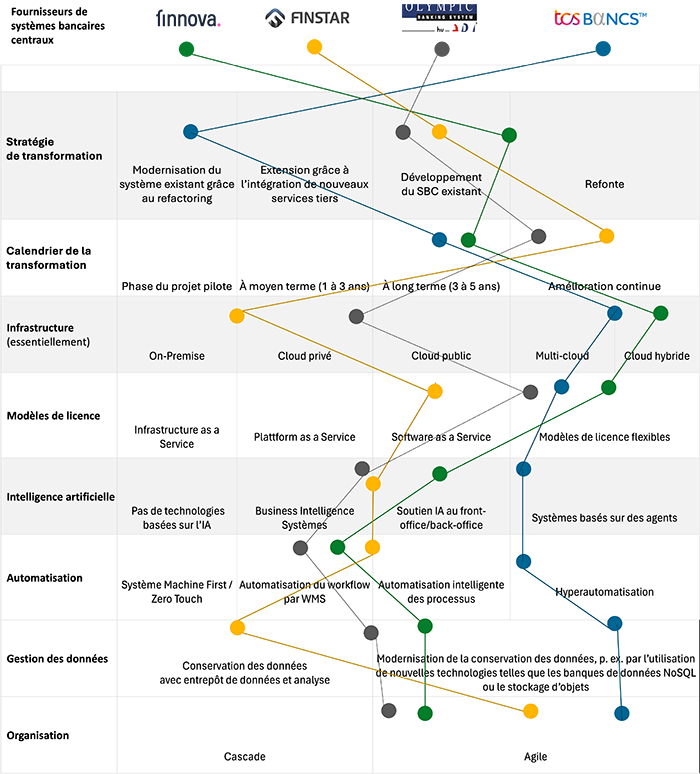

S’appuyant sur la structure des modules de l’architecture informatique du futur (voir Core Banking Radar – Assistance système pour les banques | Swisscom), les conclusions tirées des entretiens avec les fournisseurs mènent aux thèses suivantes:

La plateforme bancaire restera découplée dans les années à venir, de sorte que l’interface utilisateur et le front-end pourront être adaptés de manière flexible à différents cas d’application ou qu’il sera possible d’intégrer les siens.

Cela permet d’une part différentes vues pour les utilisateurs finaux et le personnel du service et, d’autre part, une interface utilisateur interchangeable qui peut être remplacée ou étendue en fonction des besoins.

- ERI et Finstar misent sur les produits existants et l’extension de fonctionnalité correspondante si nécessaire.

- Finnova et TCS se concentrent particulièrement sur la réorganisation du poste de travail du conseiller bancaire avec une meilleure expérience utilisateur et une approche modulaire et native cloud.

- Finnova prévoit de commercialiser Alpha en 2025.

- TCS BaNCS développe une Web-GUI découplée basée sur Angular avec une boîte à outils low code et intègre des systèmes basés sur des agents afin de réduire la charge de travail manuel dans le domaine des services grâce à l’automatisation.

Pour l’orchestration de services, les fournisseurs de SBC misent sur l’automatisation de leurs plateforme.

- ERI, Finnova et Finstar se concentrent sur l’optimisation des processus commerciaux et l’intégration des systèmes de gestion des flux de travail. En général, ils ne prévoient aucune interface directe pour des technologies telles que la Robotic Process Automation (RPA). Au lieu de cela, les banques peuvent faire appel à des partenaires externes, par exemple pour identifier les inefficacités grâce au data mining et les optimiser de manière ciblée à l’aide de la RPA.

- TCS BaNCS va encore plus loin en misant sur l’hyperautomatisation, une combinaison d’automatisation basée sur des règles et de technologies IA/ML. Cela permet une optimisation intelligente et efficace des processus commerciaux complexes.

La vérification automatisée des transactions est un exemple typique d’hyperautomatisation:

la cohérence des paiements entrants est vérifiée tandis que les modèles d’IA détectent des schémas inhabituels, comme une fraude potentielle. Les informations erronées, telles que des numéros de compte de destinataire contenant des erreurs, sont automatiquement corrigées ou rejetées si une correction n’est pas possible. Les cas complexes qui ne peuvent être résolus ni par des règles ni par l’IA sont transmis à l’assistance humaine.

L’accès aux données prend de plus en plus d’importance.

Les fournisseurs de SBC expérimentent et mettent en œuvre des technologies modernes de base de données telles que NoSQL, les flux de données et les systèmes big data. Un objectif commun à tous les fournisseurs de SBC est de proposer des interfaces (ouvertes) pour, d’une part, permettre aux services bancaires d’accéder aux données et, d’autre part, permettre l’intégration des services bancaires en dehors des banques.

- ERI sépare le stockage de données des services et utilise à la fois des bases de données relationnelles et NoSQL.

- Finnova développe plusieurs nouveaux services natifs cloud, dont le bus d’événements et BORD (Business Object Read Database), qui devraient permettre la réplication des données du cœur pour les systèmes périphériques en quasi-temps-réel et à la demande.

- Finstar s’appuie principalement sur des banque de données relationnelles qui font partie intégrante de l’architecture et les complète par des services d’entreposage de données. Par le biais de l’ouverture et de l’intégration de fintechs, Finstar vise à soutenir de nouveaux modèles commerciaux tels que les services bancaires intégrés.

- TCS BaNCS suit une approche différente et mise sur le refactoring pour le découplage des composants existants et des données associées afin de les exploiter en tant que microservices.

Ces différentes approches visent à ouvrir de nouvelles opportunités commerciales, par exemple grâce à des services basés sur l’IA, aux services bancaires intégrés, à une vue client à 360 degrés grâce à l’intégration de données non structurées ou à des transactions plus rapides en temps réel.

Le monolithe, avec son étroite interdépendance entre les systèmes périphériques, continuera d’exister dans les années à venir.

Tandis que certains fournisseurs de SBC maintiennent leur monolithe, d’autres envisagent déjà leur remplacement dans les années à venir.

- ERI mise sur l’extension des services et des interfaces sur la base de SOA (architecture orientée services) et maintient ainsi son monolithe en raison de la stabilité du système, du contrôle et de la demande de la clientèle.

- Finstar réduit en continu la complexité de la plateforme grâce à la modularisation et au perfectionnement. Cela est mis en œuvre dans le cadre du projet «Solution Splitting».

- Finnova développe de nouveaux services complémentaires au Core directement sous forme de microservices et complétera ainsi à l’avenir le monolithe modernisé.

- TCS BaNCS transforme l’architecture existante en microservices grâce au refactoring et a ainsi déjà adapté la plupart des composants pour une exploitation avec des microservices indépendants. Les microservices sont constitués en fonction du modèle commercial de la banque, des volumes à traiter et de la disponibilité des services spécialisés. La banque choisit d’exploiter TCS BaNCS sous forme de microservices (Openshift ou K8 natifs) ou sur un serveur d’applications (WLS, Websphere ou Jboss).

Le Core constitue la base d’une conduite des activités bancaires conforme aux règles de Compliance.

En principe, tous les fournisseurs de SBC mettent l’accent sur la cybersécurité, laprotection des données et l’accès sécurisé aux données telles que les données de base de la clientèle, des valeurs ou des produits.

Il convient de tenir compte du durcissement des exigences réglementaires. La circulaire 2023/1 de la FINMA souligne l’importance de la cybersécurité et de la gestion de l’accès aux données, tandis que les prescriptions de l’UE telles que le Digital Operational Resilience Act (DORA) impliquent des exigences supplémentaires.

Le Core permettra également de garantir à l’avenir le reporting client pertinent pour les impôts ainsi que la préparation du reporting juridique.

Un aspect central des plateformes bancaires est l’infrastructure informatique qui évolue entre le cloud privé, le cloud public et le cloud hybride.

- ERI propose des modèles d’exploitation flexibles, allant de On-Premise au cloud public comme AWS, Microsoft Azure ou IBM Cloud en passant par le cloud privé.

- Finnova mise sur des partenariats solides avec des fournisseurs de cloud tels qu’AWS, mais considère qu’il est important de passer du cloud hybride à la stratégie multi-cloud.

- Finstar exploite ses plateformes On-Premise ainsi que dans son propre cloud privé, hébergé dans ses propres centres de calcul.

- TCS poursuit une stratégie ouverte multi-cloud et prend en charge différents hyperscalers tels qu’AWS, Google Cloud et Microsoft Azure.

Graphique 3: Comparaison des stratégies des fournisseurs de SBC

Despite these different approaches, flexibility remains important for all in order to enable customers to integrate their preferred providers and strategies.

Conclusion

La transformation des SBC est indispensable pour répondre aux besoins actuels et futurs du secteur bancaire. Tandis que les systèmes monolithiques impressionnent par leur résilience et leurs fonctionnalités étendues, le progrès technologique, l’évolution des besoins de la clientèle et les prescriptions réglementaires exigent une réorientation vers des solutions plus flexibles, évolutives et ouvertes.

Les stratégies de transformation étudiées, qui vont de la modernisation progressive des systèmes existants à l’introduction de nouveaux composants jusqu’à la refonte complète, montrent qu’il n’existe pas d’approche uniforme. Au lieu de cela, les fournisseurs de systèmes bancaires centraux trouvent des solutions individuelles qui tiennent compte de leurs objectifs stratégiques, des exigences du marché et des cadres de coûts. Pour être tournées vers l’avenir, les plateformes bancaires doivent reposer sur des principes centraux tels que la modularité, les interfaces ouvertes, l’utilisation de l’IA et le développement durable.

En conclusion, la transformation des plateformes bancaires n’est pas seulement une tâche technique: c’est aussi une nécessité stratégique pour préparer les banques à l’ère numérique. Une vision claire, combinée à des investissements ciblés et à une collaboration partenariale, aura un impact décisif sur le succès de cette transformation.

Annexe Présentation des fournisseurs de systèmes bancaires centraux

Finnova

Finnova est une solution suisse bien établie utilisée par plus de 100 banques de détail, régionales et privées. Finnova soutient l’orientation clientèle avec des fonctionnalités permettant la mise en place d’une vue à 360 degrés de la clientèle et une segmentation basée sur le comportement transactionnel (comme par exemple Frequent Traveller). Outre ses fonctionnalités de base autour du traitement des transactions, Finnova se distingue par divers partenariats au sein de l’écosystème (par exemple SecuChat Suite de jemmic pour la communication avec la clientèle ou Loan Advisory d’Inventage en tant que composants entièrement intégrés) pour couvrir les exigences fonctionnelles orientées clientèle.

TCS BaNCS

TCS BaNCS est le système bancaire central du groupe indien Tata. Il a pour ambition de couvrir toutes les exigences fonctionnelles. Le système dispose d’une grande modularisation, est prêt pour le cloud et propose un modèle de licence en fonction de l’utilisation. Outre les banques, TCS BaNCS compte également des compagnies d’assurance parmi sa clientèle. Le domaine de service Chiffres a récemment été décomposé en microservices, les domaines Placements et Financement font actuellement l’objet du même processus. En outre, TCS a fortement investi dans la technologie Distributed Ledger et les API.

Finstar

Finstar est un système bancaire central suisse ouvert, paramétrable de manière flexible et multilingue par l’équipe de développement de la Banque hypothécaire de Lenzbourg. Il est aujourd’hui disponible pour d’autres banques et prestataires de services financiers en tant que que SaaS. La base proprement dite (sans systèmes périphériques) de Finstar permet l’exploitation complète d’une banque simple de petite taille. Finstar se concentre sur la mise à disposition des modules adéquats qui permettent à sa clientèle d’optimiser les modèles commerciaux existants. En outre, Finstar vise à soutenir de nouveaux modèles commerciaux tels que les services bancaires intégrés, par le biais de l’ouverture et de l’intégration de fintechs. Grâce à des interfaces ouvertes, Finstar offre aux fintechs et aux entreprises non bancaires un large éventail de services dans le domaine des comptes, des opérations de trafic des paiements, des procédures d’autorisation de crédit ou des cartes dans le cadre de BaaS.

Olympic Banking Systems

Olympic Banking System est un système bancaire central développé et vendu par ERI, qui est destiné aux banques privées et universelles nationales et internationales. Olympic Banking System est aujourd’hui disponible pour les banques internationales en tant qu’offre SaaS. L’architecture orientée service conçue autour d’un noyau agrandi comptant plus de 5600 services permet l’intégration avec d’autres systèmes. Les cryptos peuvent par exemple être comptabilisés en tant qu’actifs. Olympic Banking System respecte les normes du secteur dans le développement des API.

Source:

Alt, R., & Puschmann, T. (2016). Digitalisierung der Finanzindustrie. Dans les eBooks Springer. https://doi.org/10.1007/978-3-662-50542-7

Business Engineering Institute Saint-Gall. (2025). Competence Center 11.1 Future Financial Services.