Hybrides Client Onboarding im Banking

So funktioniert Client Lifecycle Management im Banking heute

Produkt inkl. Klimabeitrag

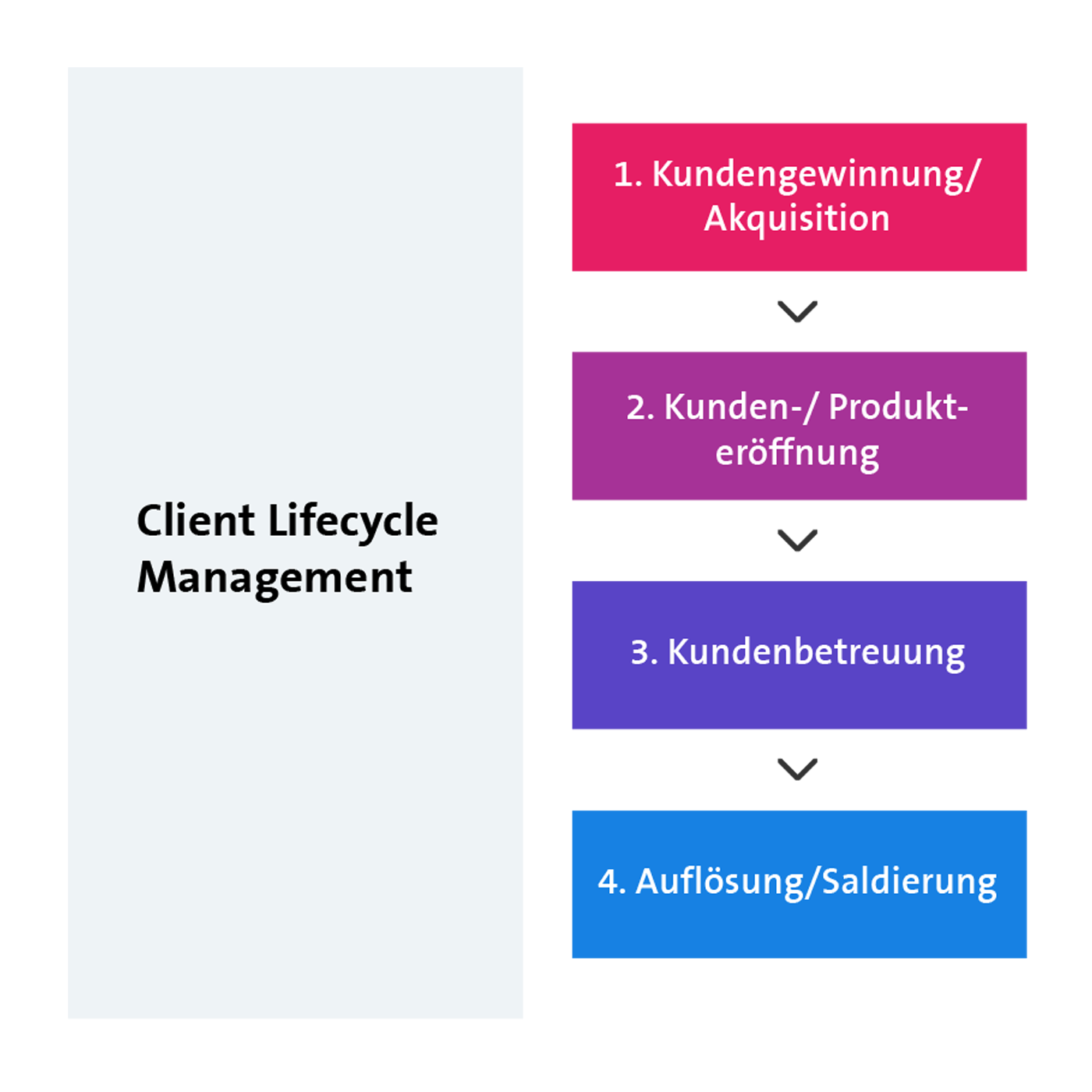

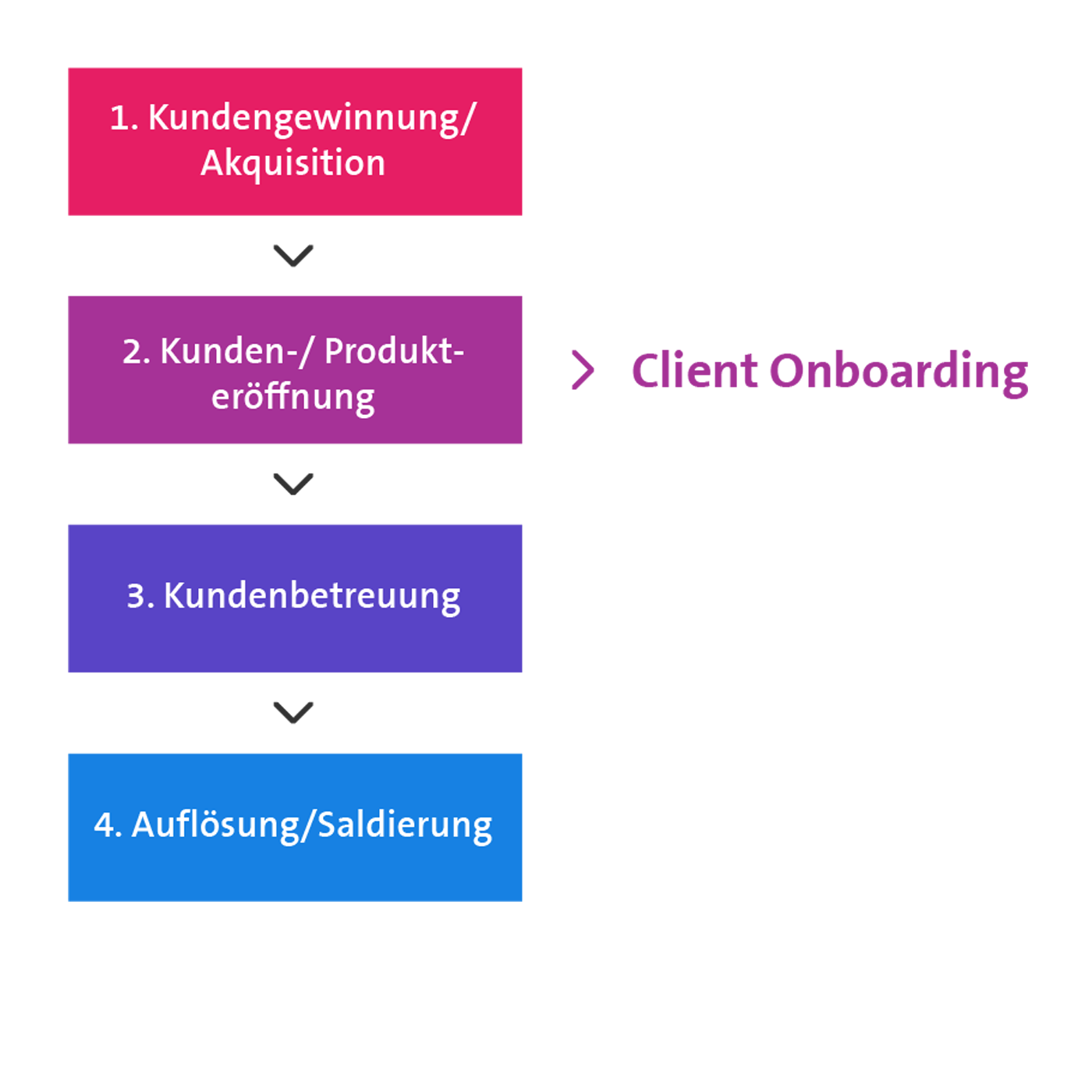

Auch im Banking bildet das Client Lifecycle Management (CLM) den ganzen Kunden-Lebenszyklus ab. Vom Digital Client Onboarding über die Betreuung bis zur Auflösung oder Saldierung.

Mit unserem hybriden Client-Onboarding-Prozess eröffnen Bankkund*innen Produkte oder Beziehungen zu Hause und/oder in der Filiale. Durchgängig: durchgängig, papierlos und medienbruchfrei.

Wann ist es die richtige Lösung?

Client Onboarding ist die hybride Lösung für die orts-, zeit- und geräteunabhängige Neukunden-Gewinnung. Es digitalisiert und vereinheitlicht Prozesse, automatisiert Aufgaben im Front- und Backoffice, nutzt den Filial- und Selfservice-Kanal, steigert die Effizienz der Prozesse und erhöht die Sicherheit.

Offerte Client Onboarding

Weitere Informationen

Downloads

Ihre grössten Vorteile

Client Lifecycle Management System

Unser CLMS deckt alle Phasen Ihrer Kundenbeziehungen ab. Vom Client Onboarding über die Kundenbetreuung bis zur Beziehungsauflösung. Sie können jeden Prozess individuell anpassen. Die integrierten Regelwerke stellen sicher, dass sämtliche regulatorischen Vorgaben eingehalten werden.

Anwendungsbeispiele

Hybrides Client Onboarding

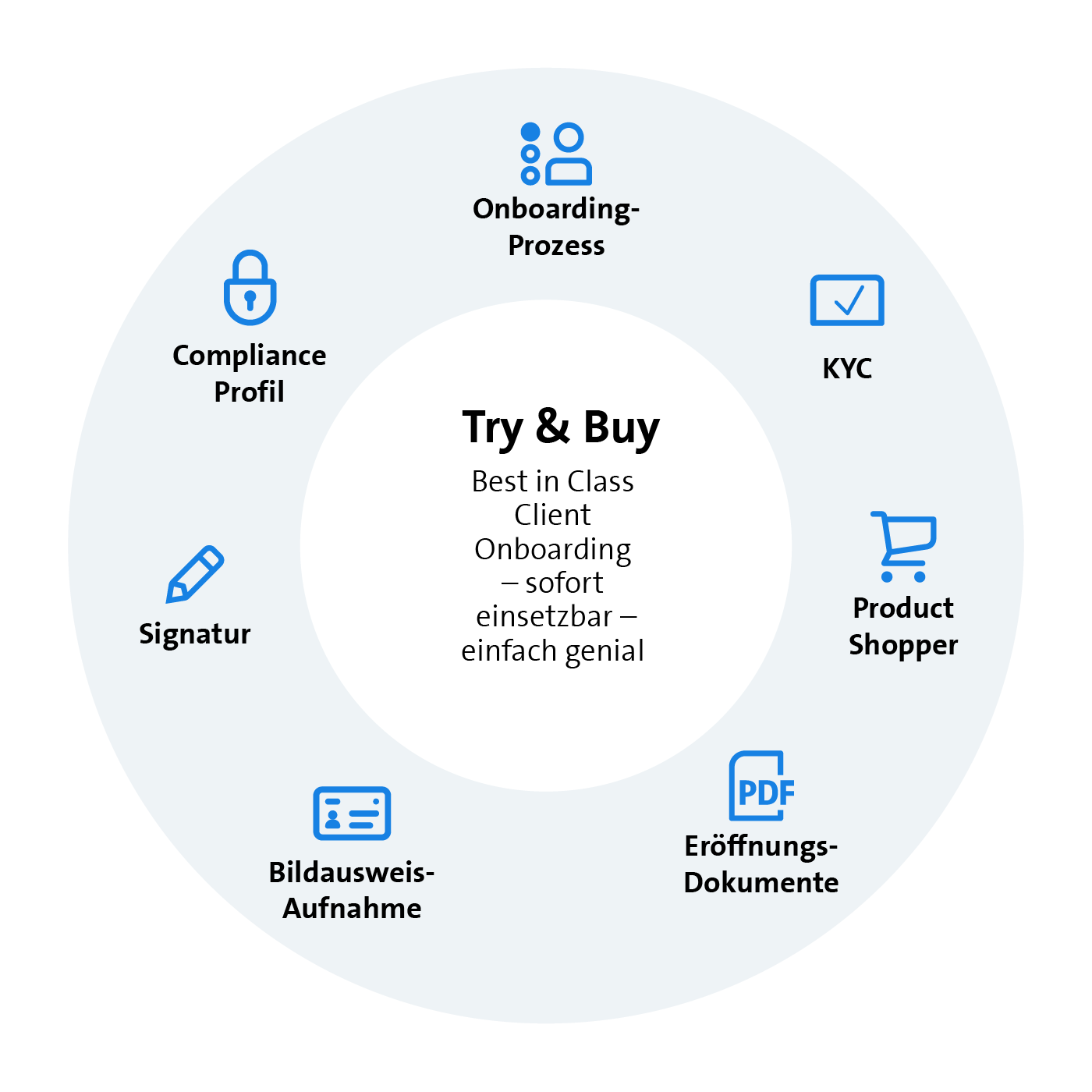

in der Filiale und/oder zu Hause

Das hybride Client Onboarding von Swisscom deckt den kompletten Onboarding-Prozess ab. Das System führt die Nutzer*innen workflowbasiert sicher durch jeden Prozessschritt, prüft alle Daten automatisch und bereitet sie für das Backoffice sowie die Compliance-Abteilung auf. Dank des hybriden Ansatzes kann jederzeit zwischen dem Filial- und Self-Onboarding-Kanal gewechselt werden.

Beispiel: Der Kundenberater startet das Client Onboarding, erfasst alle KYC-Daten und bespricht mit der Neukundin mögliche Produkte. Die Kundin braucht mehr Zeit für ihre Entscheidung. Am Abend startet sie zu Hause das vom Berater begonnene Onboarding, wählt aus dem Produktuniversum ihre Produkte aus, identifiziert sich mit der integrierten Online-Identifizierung und schliesst das Client Onboarding selbstständig ab.

Selbstverständlich kann auch umgekehrt angefangen oder der Kanal mehrmals gewechselt werden.

Für jeden Use Case wird ein Dokumentenset generiert.

Mögliche Produkte und Bankdienstleistungen:

- Zahlungskonten (Privatkonten CHF/EUR)

- Sparkonten (CHF/EUR, Junge/Kinder)

- Vorsorgekonten (Sparen 3a/3. Säule)

- Bank- und Maestro-Karten

- Kreditkarten (CHF/EUR)

- Prepaid Mastercard

- Produktsets/Kontosets

- E-Banking mit signierten Eröffnungsdokumenten

Integration

in die Website und/oder die Bankprozesse

Client Onboarding von Swisscom kann über die

- CLMS-Selfservice-Schnittstelle (CLMS Selfservice GUI) nahtlos in die Website der Bank (7x24 h)

oder über die

- CLMS-Filial-Schnittstelle (CLMS Branch Case GUI) nahtlos in die Abläufe der Bank

integriert werden und deckt den kompletten Onboarding-Prozess ab. Das System führt die Neukund*innen beziehungsweise Kundenberater*innen workflowbasiert sicher durch jeden Prozessschritt, prüft alle Daten automatisch und bereitet sie für das Backoffice sowie die Compliance-Abteilung auf. Für jeden Use Case wird ein Eröffnungsdokumentenset generiert.

Mögliche Produkte und Bankdienstleistungen:

- Zahlungskonten (Privatkonten CHF/EUR)

- Sparkonten (CHF/EUR, Junge/Kinder)

- Vorsorgekonten (Sparen 3a/3. Säule)

- Bank- und Maestro-Karten

- Kreditkarten (CHF/EUR)

- Prepaid Mastercard

- Produktsets/Kontosets

- E-Banking mit signierten Eröffnungsdokumenten