Core Banking Radar

Leveris: Unterstützung der Bank im Mittelpunkt des digitalen Ökosystems

Der irische Hersteller Leveris hat eine von Grund auf neue Core-Banking-Plattform gebaut. Diese Plattform, die hier im Rahmen des Core-Banking-Radars von Swisscom und dem Business Engineering Institute St. Gallen (BEI) vorgestellt wird, stellt Banken in das Zentrum digitaler Ökosysteme und macht damit neue, datenbasierte Geschäftsmodelle möglich.

Text: Matthias Niklowitz, Bilder: Zense, 23. August 2018

Die Kontoführungsgebühren zählen für viele nicht vermögende Konsumenten zu den wichtigsten Argumenten für oder gegen eine Bankbeziehung: In Zeiten tiefer Zinsen haben solche Gebühren für die Kunden ein spürbares Niveau erreicht, und auch Konsumentenschutz-Organisationen und -Sendungen nehmen sich dieses Themas in regelmässigen Abständen an. Aus Sicht der Bank müssen die Einnahmen aus den Kontoführungsgebühren den Kosten für die Kunden-Akquisition und den Aufwänden für das Zurückhalten eines Kunden gegenübergestellt werden. Diese Gebühren können oftmals auch die wegfallenden Erträge aus dem Zinsdifferenzgeschäft ersetzen.

Doch nun sprengen neuste Entwicklungen diese Verbindung und eröffnen eine neue Lösung für das Dilemma zwischen Gebührenhöhe und Kunden-Abwanderung: Die gezielte (und hoffentlich umsichtige) Nutzung der Kundendaten als Umsatzquelle.

Dabei geht es nicht um die Formen der Datennutzung, wie sie Google oder Facebook vornehmen, sondern vielmehr um die Handhabung der Kundendaten innerhalb einer Bank und der ausdrücklichen Beteiligung der Kunden an der Nutzung ihrer Daten, wie sie auch in Einklang mit den jüngsten europäischen Regulierungs- und Datenhandhabungspflichten steht.

Banking für die Endkunden

Konkret zeichnet sich ab, dass Bankkunden mit der Einführung von Systemen wie dem von Leveris die Wahl haben werden, ob sie für die Nutzung ihrer Daten mit einer tieferen Kontenführungsgebühr entschädigt werden. Bei einer vollständigen Nutzung der Datenbestände ist sogar denkbar, dass Bankkunden (geringe) Einnahmen in Form von zusätzlichen Zinsen oder digital nutzbaren Gutscheinen für ausgewählte Angebote erhalten.

Dass die Schweizer Banken bisher die Nutzung ihrer Daten nicht aktiv angehen und sich so ein neues Geschäftsmodell eröffnen, liegt nicht notwendigerweise am fehlenden Willen oder Verständnis der Möglichkeiten ihres Top-Managements. Es fehlen oft die benötigten IT-Systeme für einen solchen Schritt. Open-API-Ansätze lösen zwar einige der unmittelbaren technologischen Anforderungen der Anbindung von mächtigen Datenauswertungssystemen an das Kernbankensystem einer Bank und ermöglichen so prinzipiell eine technische Machbarkeit der eingangs beschriebenen Datennutzung und eine angemessene Entschädigung an die Kunden. Aber es bleiben fundamentale Hürden beim Einsatz gängiger Kernbankensysteme wie zeit- und ressourcenraubende Release-Zyklen, aufwendige Innovationsprojekte, teure Modernisierungen und Einschränkungen bei der Skalierbarkeit.

Herausforderungen für die Hersteller

Ausgewählte strategische Herausforderungen, mit denen sich die Kernbankensystemhersteller bei der Weiterentwicklung ihrer eigenen Systeme für zukünftige Geschäftsmodelle ihrer Kunden konfrontiert sehen, sind folgende:

- Tiefhalten der Gesamtkosten (TCO): Umsetzung einer systemumfassenden (End- to-End)-Standardisierung, die für alle Kundenbanken anwendbar ist, bei gleichzeitiger Individualisierung dort, wo Differenzierung der Kundenbank gefragt ist. Erreichen einer hohen STP (Straight Through Processing, durchgehende Datenverarbeitungs)-Rate und Vermeidung von manuellen Eingriffen, wo immer möglich durch Automatisierung.

- Modernisierung: Verbindliche Strategie und verkraftbare Roadmap für den Umbau der bestehenden Systemlandschaft. Dies bedeutet u.a. die richtige Modularisierung und das Eingehen von Partnerschaften, weil Anpassungen im Bestehenden eine konsequente Neuausrichtung verunmöglichen und zunehmend zu Komplexität (Komplexitätsfalle) führen.

- Marktpositionierung: Berücksichtigung der Endkunden durch neue Konzepte wie Customer Journeys (Verständnis und Unterstützung von Kundenbedürfnissen und -aktivitäten) sowie fokussierte Erweiterung von Mehrwertdienstleistungen mit ausgewählten Partnern, damit die eigene Systemunterstützung nicht zu einer austauschbaren Leistung verkommt (Lock-in durch die Bildung eines Ökosystems).

Zurück zu den Schalthebeln

Leveris ist ein Kernbankensystem-Anbieter aus Irland, der eigene Lösungsansätze für diese Herausforderungen bietet.

Tiefhalten des TCO: Leveris reduziert beispielsweise die Aufwände im Betrieb, indem man Transaktionen konsequent in Echtzeit verarbeitet und somit komplett auf Batch-Prozesse verzichten kann. Die Entkopplung der Module der Leveris-Architektur sowie der kontinuierliche Softwareauslieferungsprozess lassen aufwändige Release- und Regressionstests entfallen.

Modernisierung: Leveris verfolgt dabei den Ansatz, ein schlank konzipiertes Kernbankensystem mit den wichtigsten Kernfunktionalitäten anzubieten und alle weiteren Services über APIs anzubinden. Das trifft selbst auf so Core-nahe Funktionen wie die Wertschriftenabwicklung zu, welche von frei wählbaren Umsystemen übernommen werden. Der Kern selbst und die von Leveris bereitgestellten Umsysteme sind modular gebaut und auf Basis einer Mikroservice-Architektur voneinander entkoppelt.

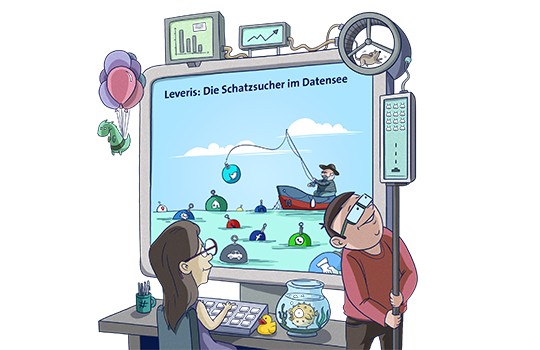

Marktpositionierung: Die irische Firma, die inzwischen mehr als 150 Personen beschäftigt, sieht sich in einer Rolle als Enabler für Banken: Diese sollen in das Zentrum der digitalen Ökosysteme und Marktplätze gebracht werden. Durch ihre zentrale Datenspeicherung ermöglicht Leveris das Einklinken in die Customer Journeys bzw. die tatsächlich stattfindenden Aktivitäten von Kunden und die unmittelbare Verbindung von Endkunden-Bedürfnissen untereinander. Dafür soll die Zusammenarbeit von Banken untereinander, mit Fintechs und industrieübergreifend vereinfacht werden. Gleichzeitig bleibt die Bank im Besitz eines ihrer wertvollsten Güter: dem Kundenzugang und deren Daten über Leveris' Data Lake – eine Art grossen Daten-Pool, der interne und externe Daten integriert.

Leveris verwertet interne und externe Daten aus ihrem Data Lake.

Entscheidende fünf Module

Die wesentlichen Elemente des Ansatzes von Leveris werden in der Retail Banking Suite mit den fünf Modulen umgesetzt:

- Banking Core: Die zentrale Buchungs-Engine deckt grundlegende Funktionen für eine Retailbank ab, sie umfasst ein Master-Data-Modell und vermittelt damit eine einheitliche Sicht auf die Kunden. Der Core basiert auf einer Oracle-Datenbank. Die zentrale Logik von Leveris ist in PLSQL, einer Programmiersprache für diese Datenbanken, abgebildet. Leveris begründet dies in der einzigartigen Stabilität und Performance der Oracle-Lösung. Aus Sicht des Kernbankenradars ist es spannend zu sehen, dass die Technologie, welche auch schon Avaloq und Finnova seit Jahren im Kern einsetzen, auch von einem Neo-Kernbankensystem gewählt wurde.

- Payment Hub: Leveris sieht, im Gegensatz zu anderen Anbietern, Zahlungen als wichtiges Element an, das eine Bank unbedingt selber kontrollieren, aber nicht zwingend selber abwickeln sollte (auch weil damit weitere Services und Datenanalysen möglich sind). Das Modul ist ausserhalb des Coresystems konzipiert, via API verbunden und dank paralleler synchroner Abwicklungsarchitektur auch in der Lage, hohe Volumen zu bewältigen.

- Data Science Hub: In der Sammlung und der adäquaten Verwendung von Daten sieht Leveris eine Kernkompetenz. Transaktionen und weitere Events werden als Kopie der Master-Daten im Core in Echtzeit im Data Science Hub zu Analysezwecken gespeichert und mittels Artificial Intelligence und Machine Learning in Realtime verwertet.

- Operational Excellence: Basiert auf dem Data Science Hub und erlaubt die Messung von Prozessen, Simulationen von Szenarien (beispielsweise die Wirkung von digitalen Marketingmassnahmen) und von Geschäftsergebnissen; lässt sich auch mit den Komponenten bzw. Services von Drittanbietern verbinden.

- Channels/Interfaces: Dies ist die Instanz, über welche Drittsysteme via APIs angeschlossen werden, um den Kunden bequeme Erlebnisse mit integrierten Bankdienstleistungen zu ermöglichen.

Diese fünf Elemente können dabei je nach Wunsch und den Bedürfnissen der Bank frei kombiniert werden, wobei der Core immer Bestandteil der Lösung ist.

Gegenüberstellung mit gängigen Systemen in der Schweiz

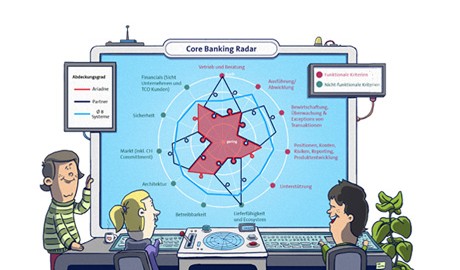

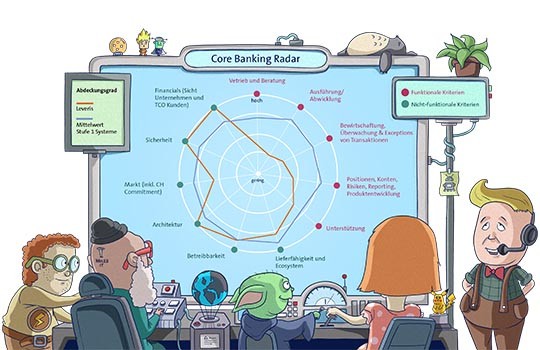

Das Business Engineering Institute St. Gallen und Swisscom Banking haben im Rahmen des Core Banking Radars das Leveris-Angebot (ohne Umsysteme) den bereits im Frühjahr 2018 untersuchten Systemen gegenübergestellt. Dabei zeigen sich einige Funktionen, bei denen die Lösung von Leveris weiter ist als andere Anbieter. Dazu gehören:

- Integrations- und Betriebskosten: Die Integrationskosten liegen im Vergleich sehr niedrig, die Betriebskosten (zusammengesetzt aus Lizenz- und Servicegebühren) werden im Core Banking Radar als «sehr tief» eingeschätzt. Allerdings können die Integrationskomplexität und die Tatsache, dass viele externe Anbieter noch eingebunden werden müssen, diese Kostenpunkte in die Höhe treiben.

- IT-Sicherheit: Es gibt ständige Sicherheitstests, und die kundenbezogenen Daten lassen sich ausnahmslos anonymisieren.

- IT-Architektur/Schnittstellen: Das Schnittstellenkonzept ist sehr ausgereift, die Open-API-Konzepte sind vollständig umgesetzt, die Tests lassen sich vollautomatisch vornehmen und die Performance sowie die Skalierbarkeit werden als «sehr hoch» veranschlagt.

Das Leveris-Angebot (ohne Umsysteme) im Vergleich mit den bereits im Frühjahr 2018 untersuchten Systemen.

Unter dem Durchschnitt im Vergleich mit weiteren Anbietern liegen:

- Vertriebs- und Beratungsunterstützung. Hier setzt Leveris auf die Einbindung bestehender Anbieter und erreicht deshalb weniger Punkte für sein proprietäres System.

- Ausführung und Abwicklung: Die Ausführung und Abwicklung von Zahlungen und Krediten ist im Standard abgedeckt. Die Wertschriftenverarbeitung findet in Umsystemen statt.

- Transaktionen (auch transaktionsübergreifend): Die Kernfunktionalitäten eines Retailbankingsystems (Positionen und Konten) werden in den Bereichen Zahlen und Finanzieren sehr gut abgedeckt. Der Bereich Anlegen wird über Umsysteme verarbeitet.

Generell favorisiert die Firma Leveris bewusst das Andocken von Umsystemen in Bereichen, in denen sie gegenwärtig (und teilweise auch zukünftig) keine eigenen Module anbietet, (auch) weil man sich von diesen keinen Mehrwert verspricht.

Betreiber von Leveris-Lösungen müssen sich deshalb darauf einstellen, dass einige Themen von Drittanbietern abgedeckt werden, was wiederum den Vergleich der Gesamtaufwände zwischen den Lösungen der einzelnen Hersteller erschwert. Dazu gehört insbesondere der Bereich Anlegen, da Leveris als ein für Retailbanken nach angelsächsischem Vorbild konzipiertes System von Haus aus nicht die Abwicklung von Wertschriftentransaktionen vorsieht.

Leveris arbeitet aber insbesondere im Bereich Wertschriften zusammen mit einem grossen Lösungsanbieter an einer integrierten Lösung für den Bereich Anlegen.

Kompetenzen aufbauen

Das finanzielle Einkommen der Firma Leveris wird derzeit durch Implementierungen und Software-as-a-Service-Gebühren erzielt. Zukünftig sollen Gebühren für die Integration von Drittprodukten (beim Marktplatz-Ansatz) und der Monetarisierung von Daten hinzukommen.

Bereits im laufenden Jahr erzielt Leveris laut eigenen Angaben einen Umsatz im tiefen zweistelligen Millionenbereich in EUR, für 2019 ist mehr als eine Verdoppelung vorgesehen. Die ersten beiden Implementierungen des Leveris-Systems sind eine P2P-Plattform aus der Tschechischen Republik und eine Hypotheken-Plattform aus den Niederlanden.

Gegenwärtig werden eine in einem westeuropäischen Land basierte Digitale Privatbank, die nach dem Go-Live in Q1/2019 in fünf weitere europäische Märkte expandieren will, sowie eine osteuropäische Digitale Privatbank implementiert. Des Weiteren arbeitet Leveris an einem komplett digitalen Kredit- und Hypothekar-Applikationsprozess für den britischen und irischen Markt. Weitere Banken zeigen hohes Interesse.

Leveris hat laut eigenen Angaben globale Ambitionen und will unter die Top-10 der Kernbankenanbieter vorstossen. Zu den Zielgruppen zählen alle Banken (Incumbents, Challenger, Neo-Banken). Die Kunden haben die Wahl, ob und wie sie ihre Leveris-Lösung betreiben (z.B. on Premise, in Private Clouds oder auf den Public Clouds von Amazon Web Services (AWS) bzw. Microsoft (Azure)).

Die Helvetisierung des Leveris-Systems ist bisher nicht weit fortgeschritten: Es gibt momentan weder Entwickler-Ressourcen noch Referenzinstallationen in der Schweiz (oder der DACH-Region). Leveris selbst geht aufgrund seiner flexiblen und offenen Architektur, welche das modulare Einbinden lokaler Lösungen vereinfacht, und auf Basis der Erfahrungen von inzwischen drei vorgenommenen Nationalisierungsprojekten (EU bzw. SEPA Länder) von überschaubaren zusätzlichen Aufwänden für eine Helvetisierung seiner Kernbankenlösung aus. Leveris bearbeitet den Schweizer Markt auch aktiv und ist nach eigener Auskunft bei den Gesprächen mit Prospects in der Schweiz schon weit fortgeschritten.

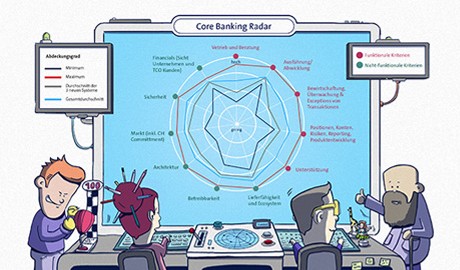

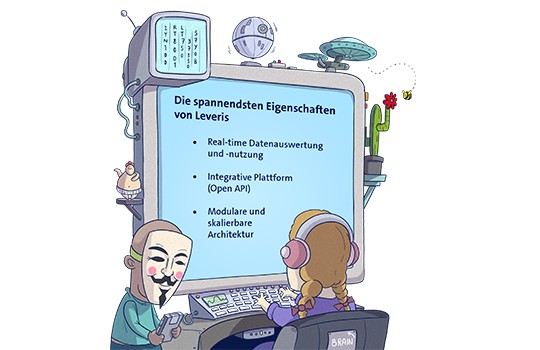

Hervorstehende Merkmale von Leveris.

Damit lässt sich auch ein Fazit ziehen: Leveris ist aus Sicht Swisscom Banking und BEI ein vielversprechender, aufstrebender Anbieter einer Core-Banking-Lösung, welche mit einer Mischung aus Innovationen (Mikroservices, Echtzeitsystem, Open-API und Data Lake) und herkömmlichen Ansätzen (Oracle- und PLSQL-Technologien) besticht. Die konsequente Einbindung von Drittanbietern ist im Hinblick auf eine mögliche zukünftige Entwicklung, bei der immer mehr Funktionen in Umsystemen abgedeckt werden und das Kernbankensystem vor allem ein Buchungssystem ist, vorausschauend.

Ein klares Alleinstellungsmerkmal ist der hohe Stellenwert der Daten-Ebene, was sich bei der Datenspeicherung an einem zentralen Punkt und den eventbasierten Einbindungsmöglichkeiten in die Customer Journey in Echtzeit zeigt. Mit dieser neuen Organisation von Kampagnen-Management hat man den Anspruch, Banken dabei zu unterstützen, in der digitalen Welt als Integrationsplattform im Zentrum zu stehen – und nicht eine Rolle als untergeordneter Abwickler am Rande digitaler Ökosysteme spielen zu müssen.

Wirkungsvolle Nutzungsszenarien

Ebenfalls starke Pluspunkte sind der modulare Ansatz und das dadurch mögliche hohe Entwicklungstempo sowie die Offenheit für unterschiedliche zukünftige Banking-Konzepte wie die einer Marktplatz-Bank oder Mobile Bank. Zu beachten ist jedoch, dass auf diesem Weg die Integrationskomplexität aktiv gesteuert werden muss, um die angestrebte niedrige Total Cost of Ownership (TCO) nicht aufgrund hoher architektonischer Komplexität wieder zu gefährden.

Die offene Architektur erfordert eine ergänzte architektonische Sicht und IT-Wissen auf Seiten der Bank, um das Schnittstellenmanagement zu gewährleisten. Dazu gehören nicht zuletzt auch das Wissen über die Vorgänge und Entwicklungen in den digitalen Ökosystemen ausserhalb des Bankings. Denn nur so lässt sich eine Plattform, wie sie Leveris entwickelt hat, in vollem Umfang sinnvoll nutzen.

Das Herstellen und Verwalten der Endkundenbeziehung wird zukünftig für den Geschäftserfolg einer Bank noch wichtiger werden. Gegenwärtig lässt sich mit einem Werkzeug wie Leveris kein bestehendes Kernbankensystem in der Schweiz eins zu eins ablösen.

Es gibt aber aus Sicht des Core Banking Radars zwei Szenarien für eine wirkungsvolle Nutzung dieser hier vorgestellten Lösung: Einerseits die Ablösung einzelner Funktionalitäten bestehender Banken – welches einen schrittweisen Wechsel einleiten kann. Andererseits für eine neue Bank oder einzelne Business Lines in Form von fokussierten neuen Startup-Geschäftsmodellen, ergänzt mit Anreizen zur schrittweisen Migration der Kunden auf eine Neo-Bank.

Das Core-Banking-Radar wird die weitere Entwicklung eng verfolgen.

Firmen-Steckbrief:

Name:

Leveris

Gründung:

2014

Hauptsitz:

Dublin/Ireland

CEO:

Connor Fennelly

Angestellte:

Mehr als 150

Weitere Entwicklungsstandorte:

Prag/Tschechische Republik, Minsk/Weissrussland

Erste Auslieferung:

Mai 2017

Umsatzquellen:

Integrations-, Lizenz- und Servicegebühren

Entwicklungsstadium:

2014 bis 2017: Entwicklung

2017 bis 2019: verschiedene B2B-Implementierungen

Ab 2019: Skalierung durch Implementierung in strategischen Partnerschaften mit typischen Systemintegratoren (B2SI)

Besitzverhältnisse:

In Privatbesitz

In 2Q18 fand eine Serie-A-Runde statt.

Swisscom und das Business Engineering Institute St. Gallen (BEI) pflegen eine langjährige Partnerschaft im Rahmen des Kompetenzzentrums "Sourcing in der Finanzindustrie". Dieses bearbeitet Themen wie Ecosysteme, Digitalisierung, Transformation sowie Fragestellungen rund um die zukünftige Ausgestaltung der Finanzindustrie. Ergänzend zu den Forschungsaktivitäten führt das BEI Projekte zur Gestaltung und Umsetzung innovativer, branchenübergreifender Geschäftsmodelle durch.

Newsletter

Möchten Sie regelmässig spannende Artikel und Whitepaper zu aktuellen ICT-Themen erhalten?